发布日期:2025-03-31 07:18 点击次数:200

开云kaiyun体育

开云kaiyun体育

热门栏目

自选股

数据中心

行情中心

资金流向

模拟来往

客户端

热门栏目

自选股

数据中心

行情中心

资金流向

模拟来往

客户端

开始:一德菁英汇

作家:马琳/F0280068、Z0012134/

李博雅/F3039180、Z0013722/

董良/F3065228、Z0020800/

赵晴/F03087073、Z0019543/

一德期货玄色分析师

01

内容摘记

成材需求:二季度成材需求环比改善,制造业需求展现韧性,建筑需求主要体现季节性改善,出口需求是核心变量,研究到国外遥远损失,内需好转有限,出口短期不易失速下滑。

成材供给:总产能还处于膨胀尾部阶段,但产能产线的结构赓续治愈,钢厂利润取得一定回升,品种供应仍会跟班需求主动转化。

铁矿需求:需要严防生铁产量峰值变化和入口矿消费高的特等撑持是否弱化,二季度看护偏阔气预期。

铁矿供给:二季度需要不雅察澳洲矿山的供给回补、巴西矿山季节性冲量、非主流矿山在100好意思金驾驭的发运变化和内矿复产情况,举座看供给应处于回升状况。

煤焦供给:国产焦煤供应臆想保持褂讪,入口端利润倒挂的情况下,臆想出现一定减量,总量看护增长,焦炭产量跟班利润波动,随卑劣需求规复,产量臆想稳中有增。

锰硅供给:锰硅产能仍然处于阔气状况,臆想二季度减产力度仍偏弱,主因中小合金厂现款流压力尚可承受,且部分企业通过缩短开工率而非关停斥地转化供应。

硅铁供给:大部分企业仍然盈利,且电费下调预期也将减慢减产节律,二季度仍然难有大幅度减产。

02

核心不雅点

成材:二季度总需求臆想环比改善但仍受经管,供给端虽自主转化但总量阔气未改,产业举座呈现“弱均衡、阶段性错配”特征,商场需寻求新驱动逻辑。上行风险主要集中于国内计谋发力强度,下行风险则源于国外计谋冲击向制造业的传导压力。

铁矿:2025年一季度铁矿石基本面状况相对考究,一方面是供给压力莫得终了,另一方面,尽管撑持转化机制有所弱化,但其作用依然存在,因此估值来往体系依旧有用。那么突破90好意思金仍会改变商场逻辑,但研究到二季度八成率会出现需求高点,是以在复产逻辑进入末期后要严防价钱仍存不才跌风险。

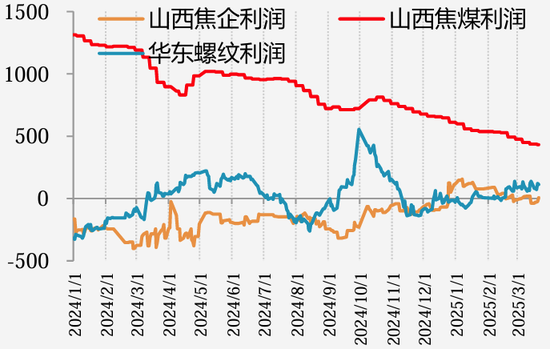

煤焦:二季度煤焦供需看护宽松,供应较为充足,卑劣铁水和焦炭有不同程度提产,真金不怕火焦煤举座累库压力有所缓解,估值下探成本后将有所企稳。

锰硅:锰硅成本浅近下移,低库存与钢厂补库提供阶段性撑持,矛盾不大。主要来往点集中在锰矿和化工焦激发的成本变动。空洞研究成本撑持和合金厂套保预期,二季度主力合约主运行区间5850-6550元/吨。但研究成本端6月以后预期出现松动,同期非商场需求同步下降,若有超涨,不错研究成立2509合约空单。

硅铁:赓续悠扬磨底,迫临成本、高能耗、低仓单量,价钱容易受到商场情谊影响,计谋可能放大波动,作念空风险较大,需机动把合手超跌反弹契机。硅铁电费下调幅度和双碳计谋是主要温雅点。

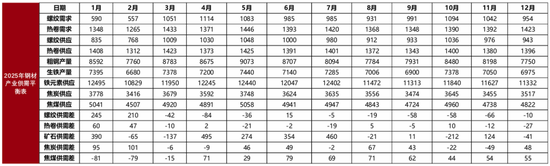

2025年Q2玄色产业均衡表汇总

备注:

2025年Q2均衡表数据预估:

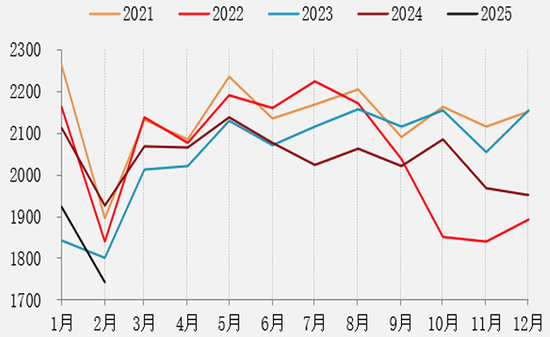

1. 成材需求:① 螺纹总需求环比+44.77%,同比-6.52%;② 热卷总需求环比+4.04%,同比-0.89%;

2. 成材产量:① 螺纹总供给环比+17.83%,同比+2.96%;② 热卷总供给环比+1.1%,同比-0.92%;

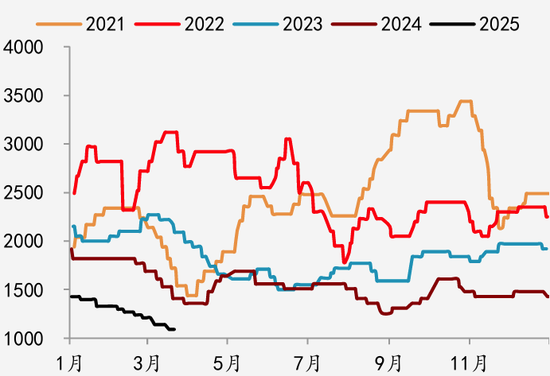

3. 铁钢产量:① 生铁产量环比+0.41%,同比-1.99%;② 粗钢产量环比+4.1%,同比-3.46%;

4. 铁矿供应:① 铁元素总供应环比+4.22%,同比+0.37%;

5. 煤焦供应:① 焦炭总供应环比+0.84%,同比+1.45%;② 焦煤总供应环比+2.92%,同比+0.19%。

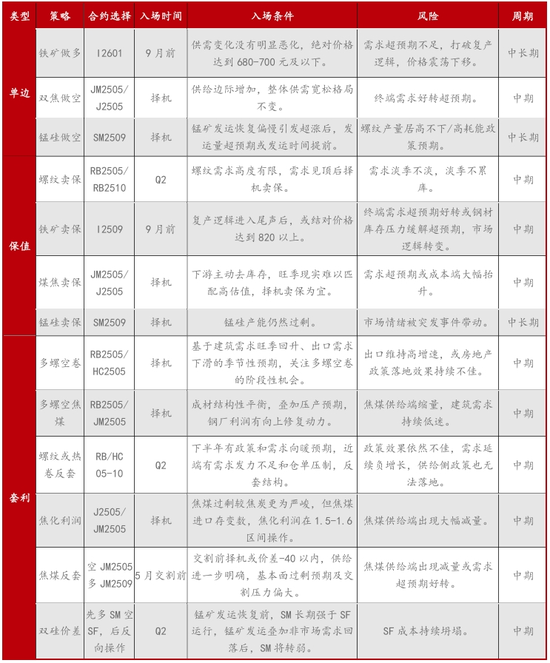

2025年度Q2玄色产业策略保举汇总

03

证明正文

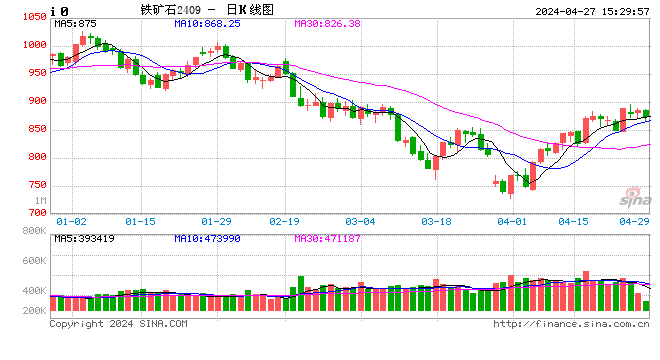

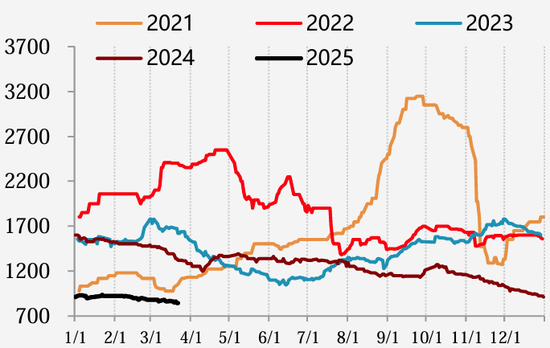

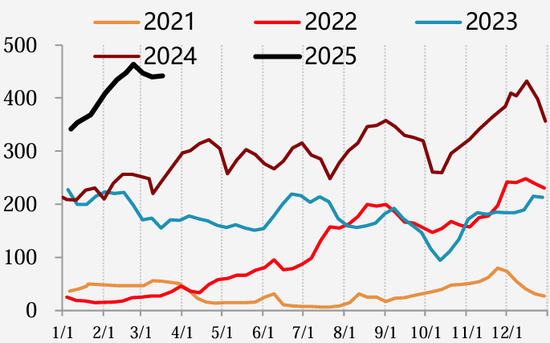

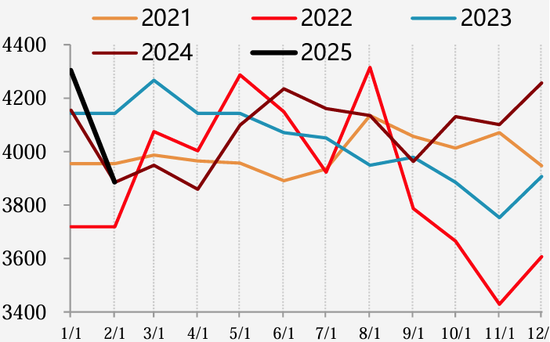

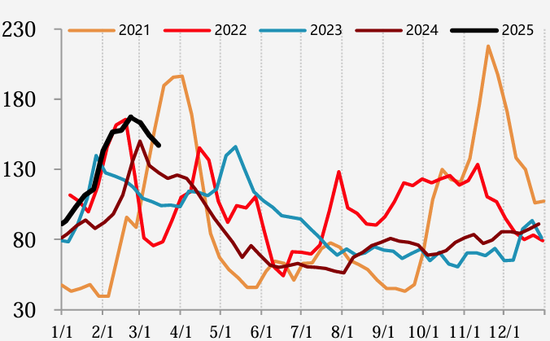

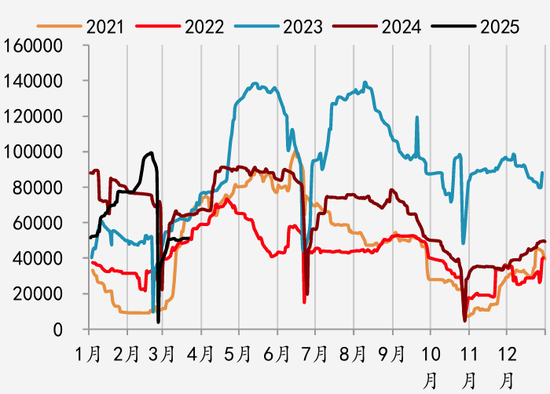

1. 行情追忆

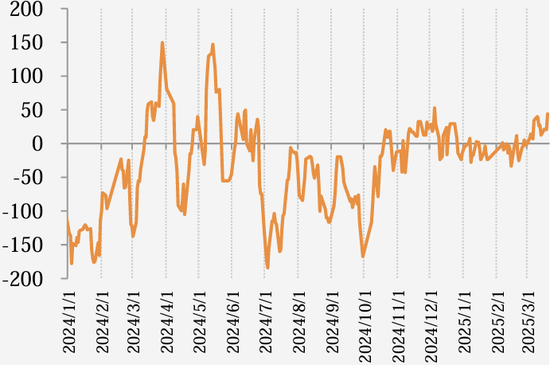

一季度玄色系行情呈现典型的两阶段特征,以春节为分水岭形成明显拐点。节前商场呈现悠扬偏强:宏不雅层面,商场对“特朗普2.0”计谋可能激发的国内配套刺激法子存有预期;产业层面则呈现廉价与低库存并存的特征,访佛现货真空期压力较小,共同撑持商场对节后补库需求的乐不雅预期。同期,铁水产量出现筑底信号,配合焦煤入口减量与国内煤矿节前限产,原料端呈现角落改善态势。

节后商场逻辑发生转化,需求端面对双重压力:一方面列国反推销计谋对国内板材出口形成压制,另一方面螺纹钢现实需求疲软,库存虽低但去库进程迟缓。供应端则受煤炭产能规复影响,访佛能源煤价钱下行连累举座玄色系阐扬。受此影响,估值方面,各品种期现价差多量呈现升水结构,导致价钱顶部连续下移。

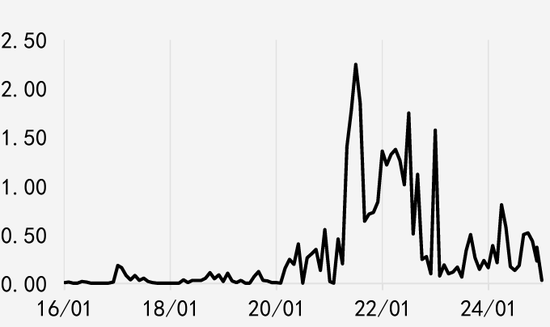

品种结构方面,卷螺差连续看护宽幅悠扬花式,需求端热轧卷板仍保持相对螺纹钢的强度上风。商场聚焦的铁碳比价波动受双边驱动:一是澳洲飓风季对铁矿石发运量的阶段性扰动,二是焦煤基差连续走弱布景下,盘面升水扩大激发的仓单压力担忧,二者共同作用催生出较为极致的行情波动。

2. 成材分析

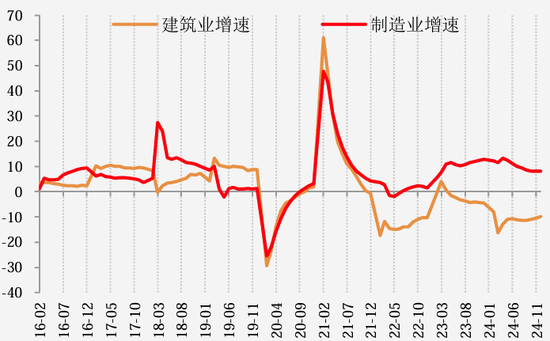

2.1 建筑需求回升动能偏弱

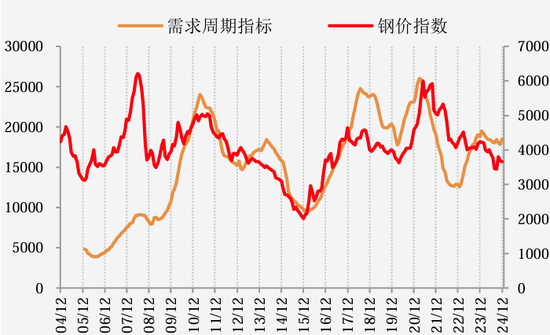

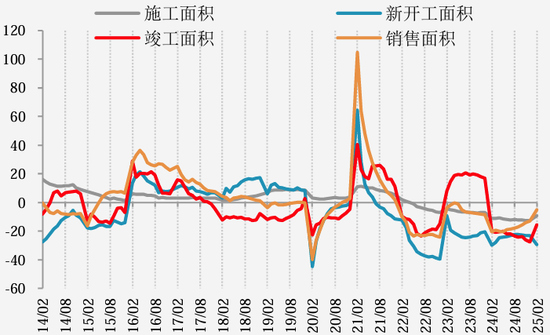

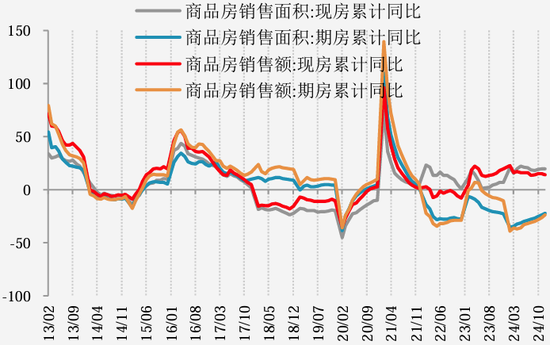

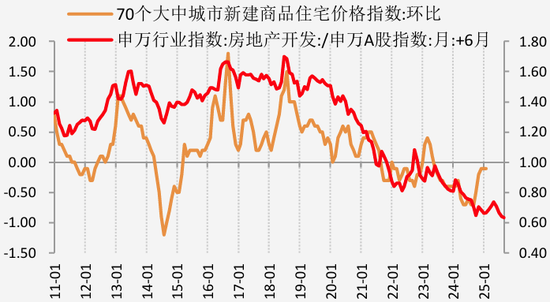

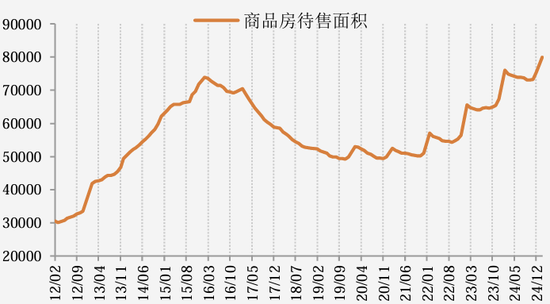

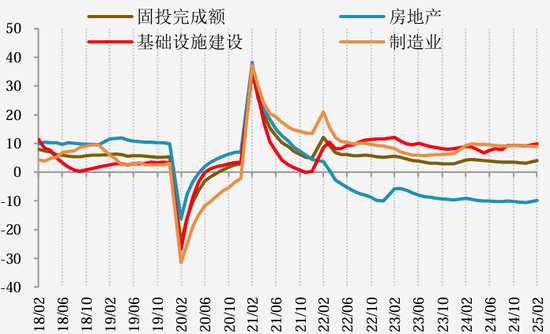

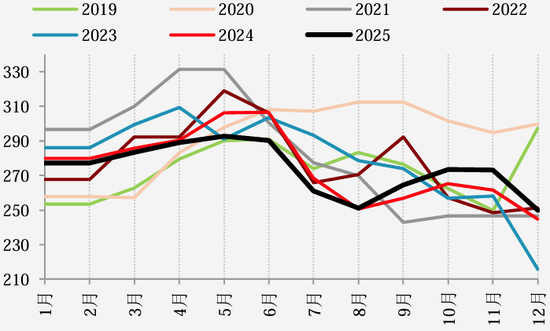

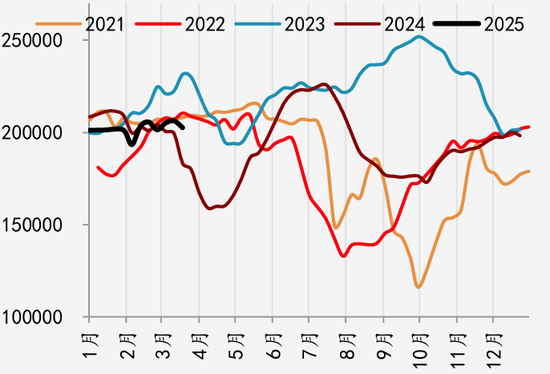

2024年需求周期下行主要受建筑需求连累,2025年1-2月建筑端阐扬仍未见改善。具体来看,房地产开发投资累计同比下降9.8%,商品房销售面积同比下降20.5%,施工面积同比下降5.1%,新开工面积同比大幅收缩29.6%。

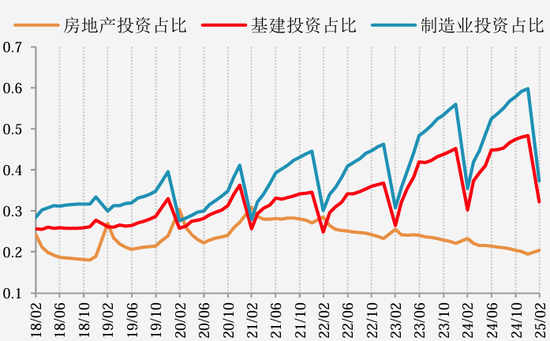

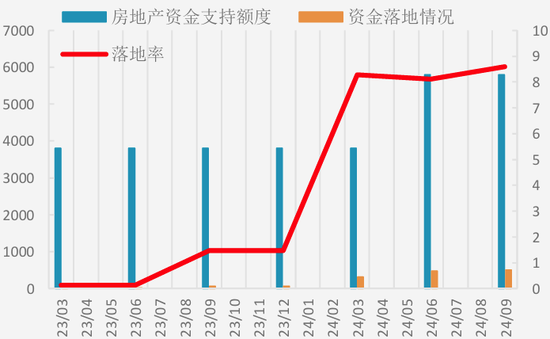

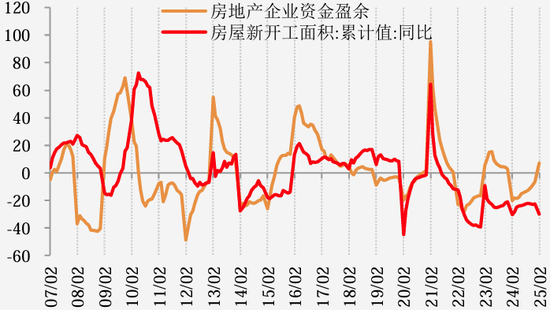

尽管计谋密集出台推进部分微不雅策动回暖,但核心矛盾期房销售与资金落地恶果仍未骨子性改善。刻下房地产投资占比较低,房价企稳力度不足且波动反复,住户预期尚未扭转;二手房销售虽优于期房,房企资金角落简陋,但库存高企,新开工意愿连续低迷。若要有用传导至新开工需求,房地产去库存计谋仍需进一步加码。

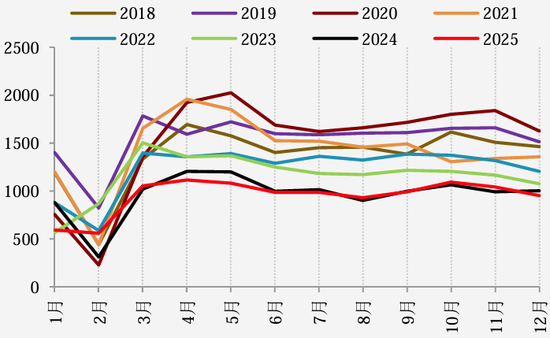

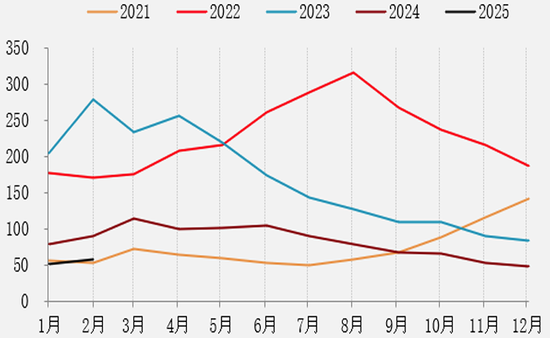

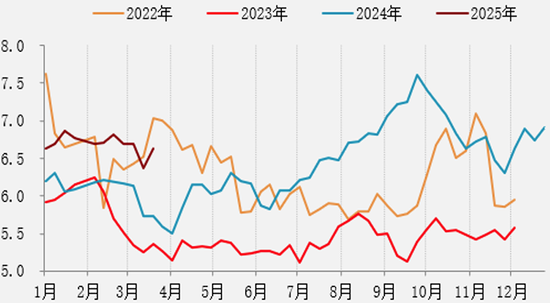

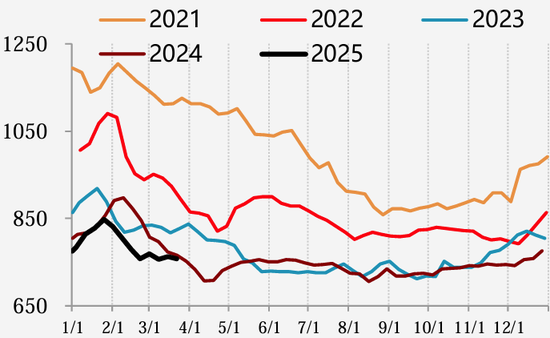

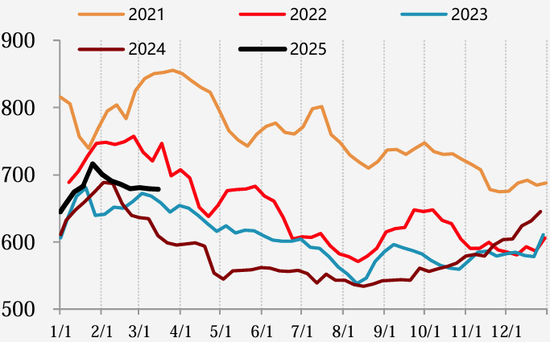

图 1:需求周期延续下行

图 2:建筑业需求明显弱于制造业需求

图 3:房地产投资占比仍低

图 4:销售好转未传导到新开工

图 5:房企供血不足

图 6:房企输血机制落地不畅

图 7:房价增速超越策动尚不够稳

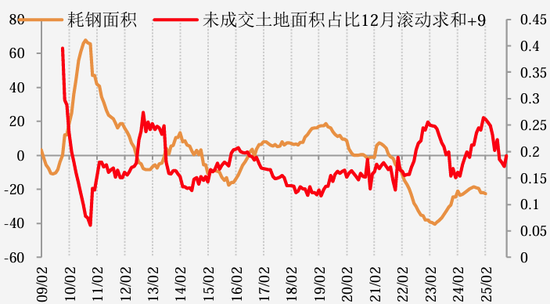

图 8:未成交地皮面积占比下降故意房企资金简陋

图 9:房企资金改善尚未传导至新开工

图 10:商品房待售面积高企

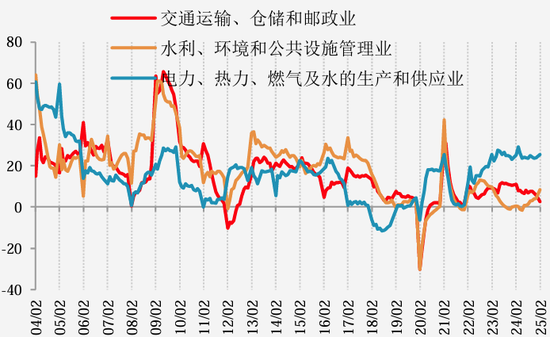

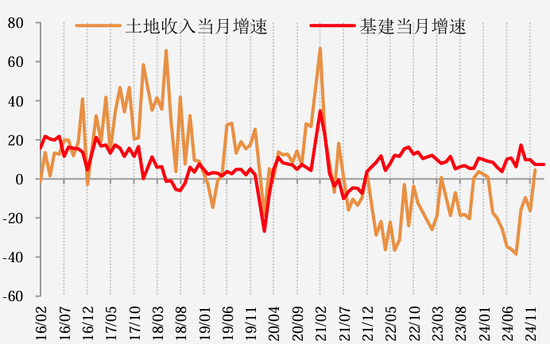

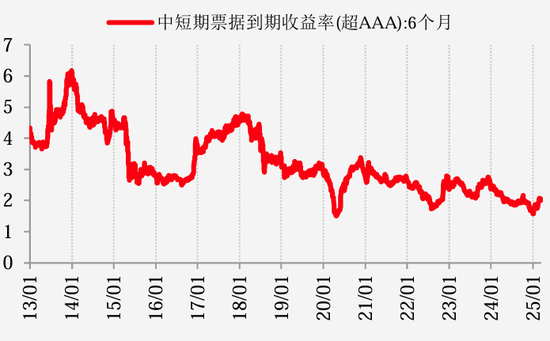

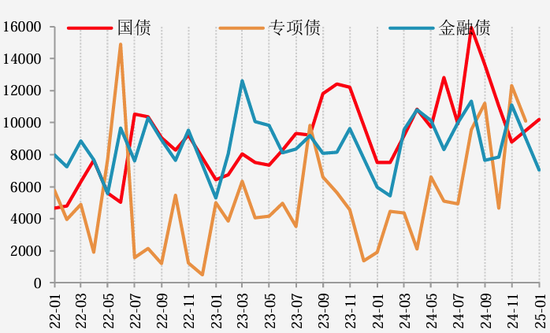

基建方面,1-2月投资增速看护9.95%的高位,但传统基建孝敬度下滑。调研夸耀,刻下基建款式储备充足但资金到位率偏低。2月国债、计谋性银行债及场合债刊行提速,刊行量同比权贵增长。跟着场合政府化债压力缓解,后续资金注入有望擢升什物责任量,中短期资金使用恶果已现回升迹象。

图 11:传统基建孝敬下滑

图 12:地皮收入明显好转有助于缓解场合资金压力

图 13:近期资金使用率有所擢升

图 14:2月债券刊行节律加速利于擢升什物责任量

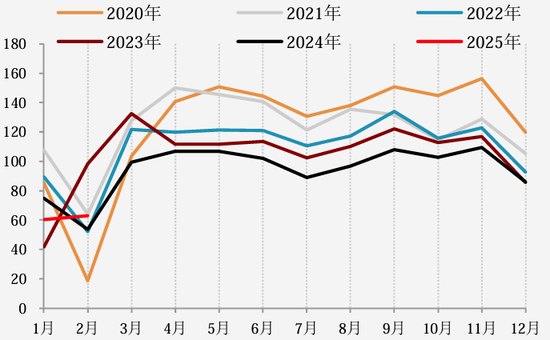

举座而言,一季度建筑需求疲弱,二季度季节性环比改善可期,但回升力度仍取决于计谋强度与资金落地恶果。

图 15:建筑业需求季节性

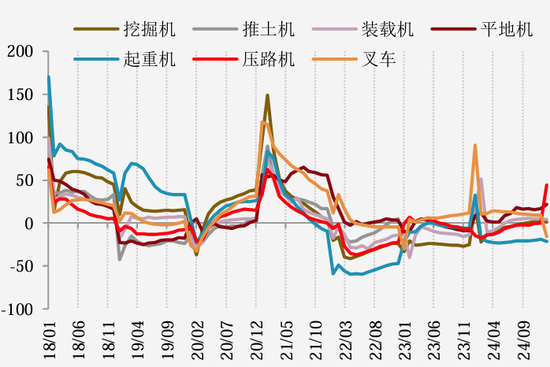

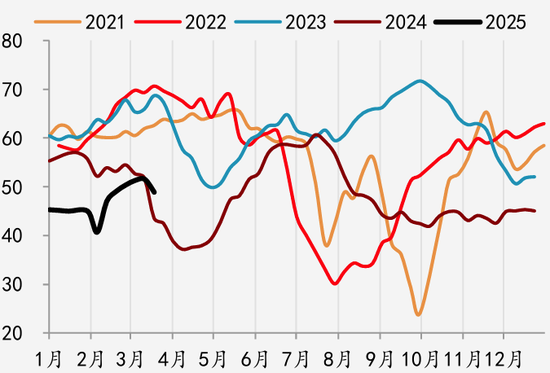

2.2 制造业风险聚焦国传奇导

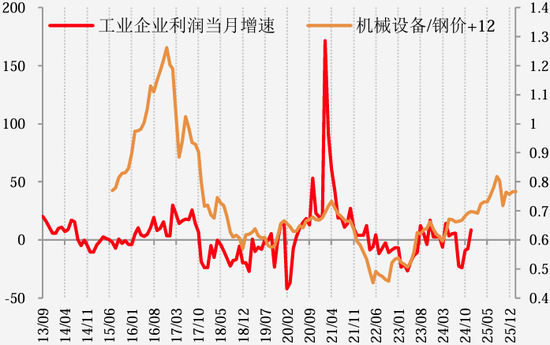

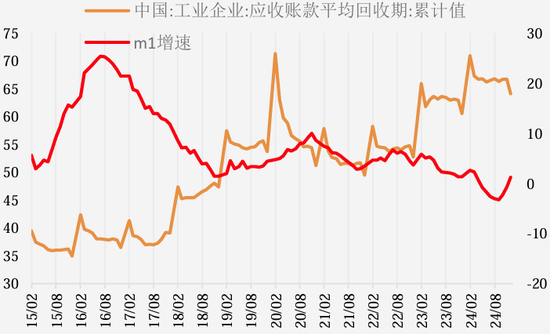

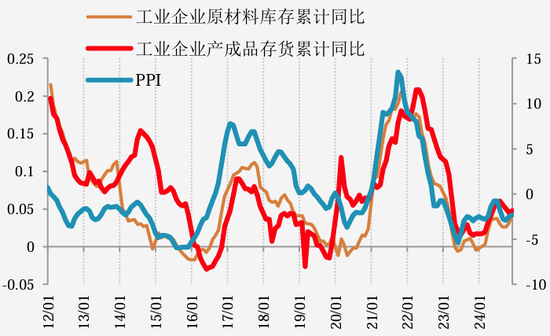

1-2月制造业投资增速褂讪于9%,需求韧性对总需求形成撑持。上游原材料价钱回落改善卑劣利润空间,超越策动预示利润建造趋势有望延续,访佛计谋支柱,制造业投资褂讪性可期。但企业账期拉长、资金盘活不畅及中小企业多量损失等问题,仍制约主动补库意愿,需求朝上弹性受限。

图 16:制造业投资褂讪

图 17:制造业需求有韧性

图 18:工业企业利润超越策动权贵回升

图 19:企业应收账期仍高扼制补库意愿

图 20:企业补库力度不彊

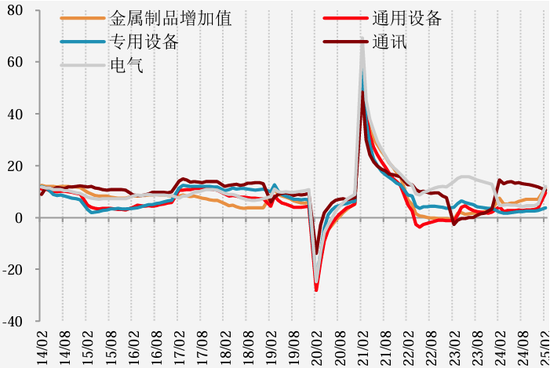

图 21:制造业投资正增长利于机械耗钢褂讪

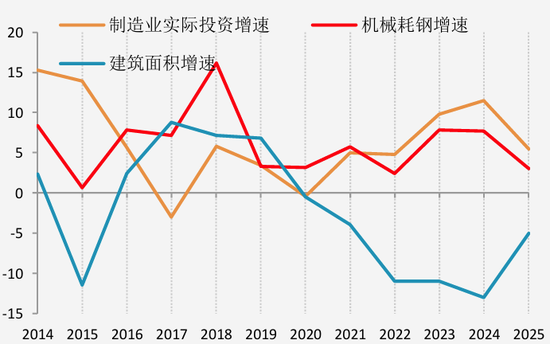

制造业投资褂讪故意于撑持机械耗钢的褂讪,受益国度要点支柱“两重两新”(紧要时期装备、要点规模节能降碳,新式基础标准、新式城镇化),耗钢需求褂讪性增强。

图 22:机械工业增多值看护正增长

图 23:主要机械销量维稳

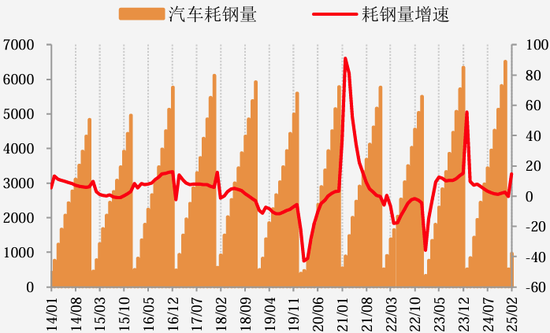

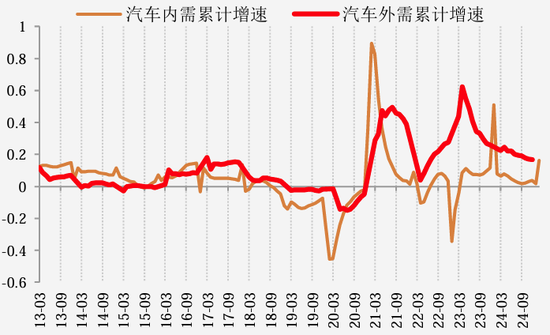

汽车需求主要依赖出口驱动,短期出口仍具韧性,但中遥远面对供应链替代导致份额缩减及反推销风险,增长趋势或将趋缓;内需端受益于计谋刺激、卑劣阶段性补库及节日效应,1-2月销量同比增长14.8%,后续需温雅以旧换新补贴能否加码以进一步开释需求后劲。

图 24:1月汽车耗钢正增长

图 25:1月汽车内需好转

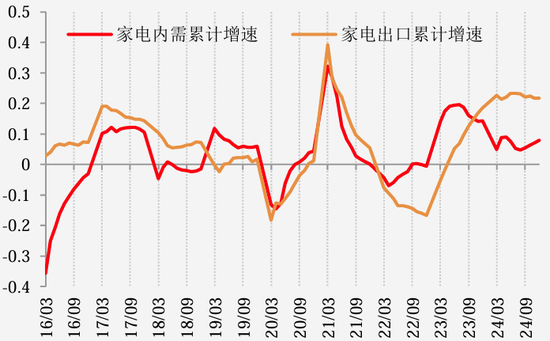

家电方面,房地产销售回暖、老旧小区更正及以旧换新计谋对内需形成撑持,出口阐扬亦优于耐用品周期。但需严防,一季度为传统销售旺季,二季度将转入淡季,访佛国外商场库存回补完成,中遥远出口动能可能收缩。后续需温雅住户消费信心建造进程及“保寄托”计谋落地实效。

图 26:家电表里需阐扬齐好

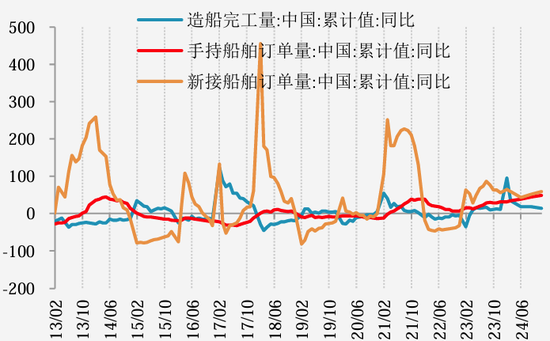

图 27: 船舶需求看护褂讪增长

船舶需求看护褂讪增长,刻下订单排产已至2028年,本轮钢材消费具备较强连续性,但仍需警惕出口反推销计谋对行业的潜在冲击。

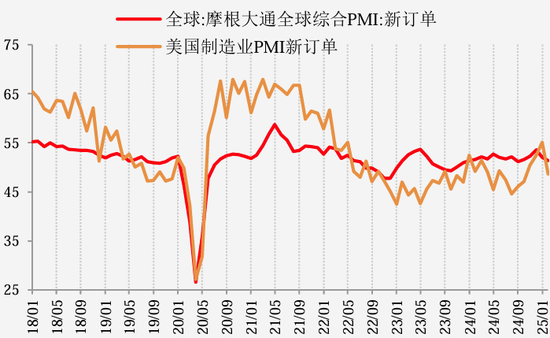

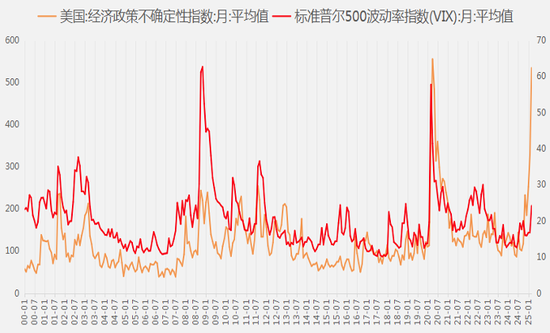

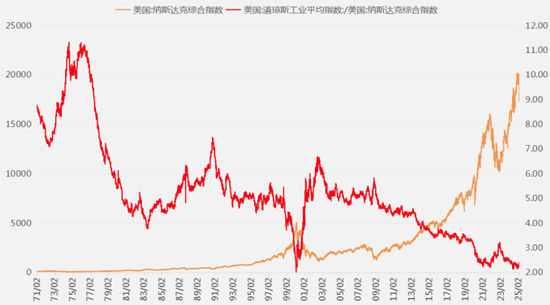

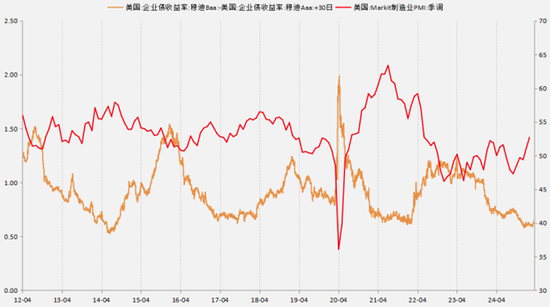

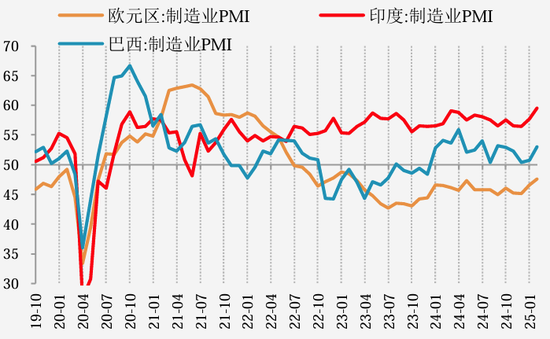

总体来说,国内制造业尚能看护韧性,但需求膨胀空间仍被卑劣利润不足压制。而况,国外风险较大,公共制造业PMI尚好,但好意思国计谋不细目性权贵增强后,金融风险随之加大,如金融风险向非制造业施压,并进一步传导至制造业,不利于公共制造业需求的褂讪。因此二季度要点温雅好意思国计谋风险的传导旅途,咫尺看国内、外制造业需求难有同步朝上的共振。

图 28:公共制造业PMI好于好意思国

图 29:好意思国计谋不细目性权贵增强

图 30:好意思国金融风险加大

图 31:警惕计谋不细目性导致制造业承压

2.3 出口增速臆想祥和下滑

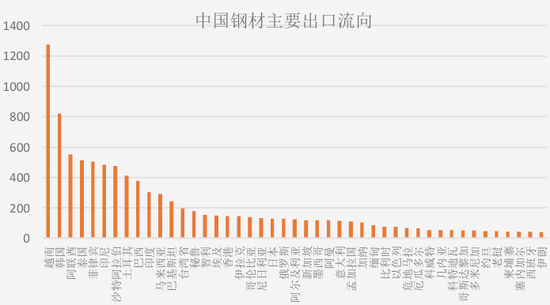

出口方面,咱们仍然觉得核心影响要素是出口利润,而利润取决于内需成色。我国钢材价钱具备明显的廉价上风,只须故意润就可能通过其他路子和状貌促相差口。

如内需好转,表里价差收窄削弱出口利润,出口必要性缩短;如内需疲弱,阔气压力迫使降价出口,形成“降价-减产-去库”链条,出口成为压力开释渠说念,直到主动去库完成,价钱企稳。

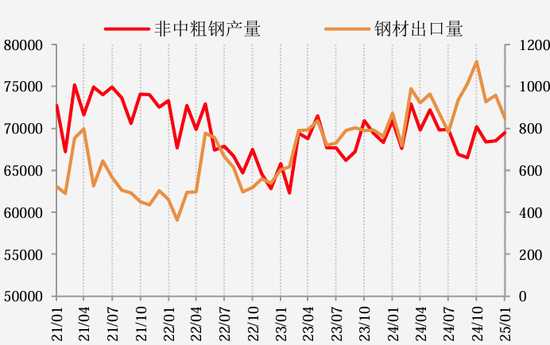

图 32:中国出口弥补公共供应缺口

图 33:主要转口地区PMI阐扬尚好

另外,国外遥远损失以及供应缺口无法通过其他单一国度完全弥补,亦然咱们出口擢升的核心和上风。因此,如因计谋规则国内出口,价钱下降的同期也会导致国外价钱的上升,届时仍会形成高价差以促相差口。

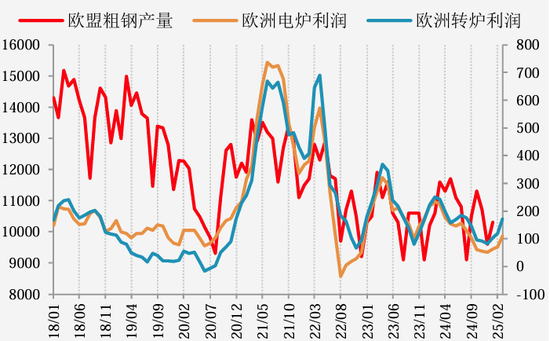

图 34:欧盟利润和产量同处低位

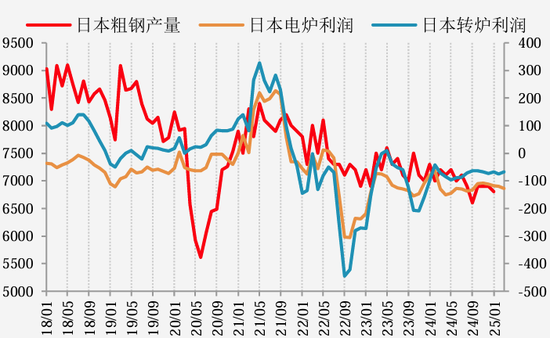

图 35:日本遥远损失压制产量

总体来说,出口虽面对压力,但在公共制造业莫得转向下、欧盟及日本的产量莫得起色前,也不易失速下滑。在二季度内需环比回升的预期下,臆想出口增速祥和下滑,但要密切温雅国际商业计谋方面的试验影响。

从相差口分国别数据上看,2024年好意思国的钢材入口总量约1718.6万吨,主要来自加拿大、巴西、墨西哥、韩国和越南,中国向好意思国出口量独一55万吨。径直出口量与我国钢材产量或出口总量比拟,占比均很低。但好意思国加税的影响仍是冉冉传导至其他国度,多国随后对中国开展反推销并推行落地,试验影响面扩大。

其中,越南2024年从公共入口的钢材量约1771万吨,同比增多649万吨;越南从中国的入口量同比增多367.5万吨,占比从66%擢升到72%,出口好意思国占比也从10%擢升到14%。韩国2023年出口总量2712万吨,出口到好意思国的比例约9.6%,入口总量1502万吨,中国占比85%。

图 36:要点温雅越南韩国偏激他东南亚国度计谋

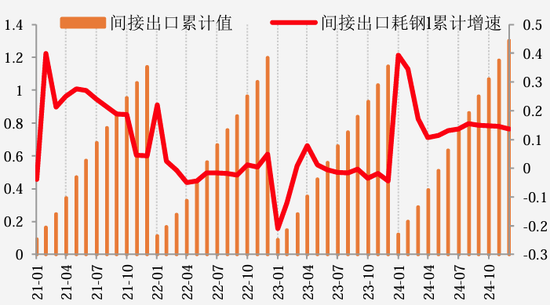

图 37:2024年转折出口耗钢量+13.5%

越南出口的大部分增量主要来自于中国的转口增量,越南是我国出口流向最大的国度,其次是韩国,这两个国度已先后对中国开展反推销,影响比拟其他国度要大些,后期应要点温雅进一步动态。在顶点假定下,如越南、韩国、墨西哥等主要转口国全面规则中国钢材,转折出口减量或超2700万吨,需供给端同步收缩以均衡商场。

表 1:好意思国加收关税对径直出口的影响测算(万吨)

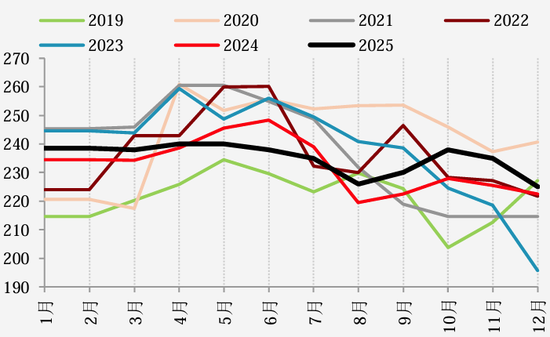

2.4 螺卷需求均有制约要素

综上,二季度在国内计谋将赓续发力的预期下,建筑业需求降幅有望收窄,制造业需求有韧性,总内需环比回升,但外需相应会承压。螺纹资金经管扼制需求强度,环比改善但同比仍处低位;热卷内需强于螺纹,但出口压力加重,总需求环比回升但同比小幅下滑。

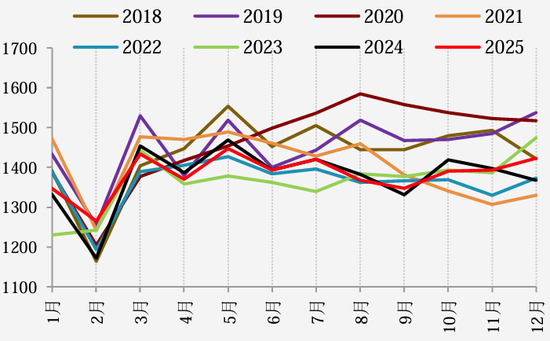

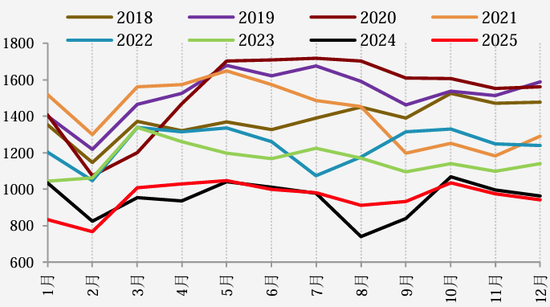

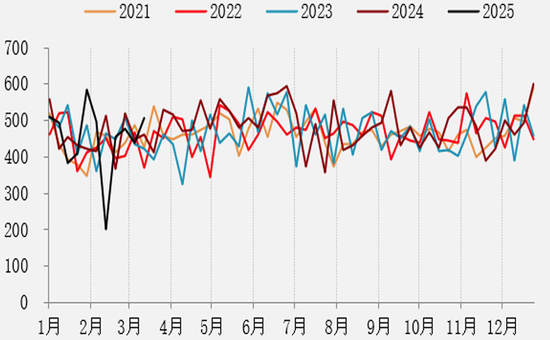

图 38:螺纹总需求环比+44.77%,同比-6.52%

图 39:热卷总需求环比+4.04%,同比-0.89%

2.5 供给结构延续治愈优化

在产能周期向下的布景下,总需求不足,供给端有较强压力,需要赓续自主转化。

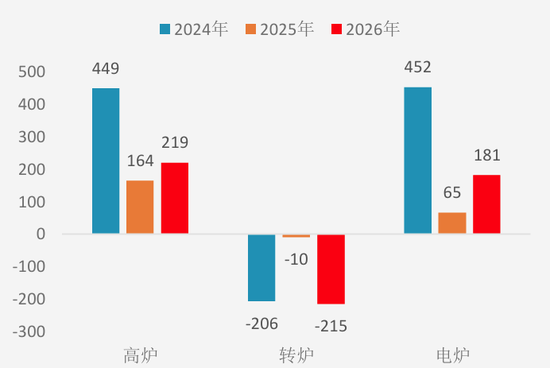

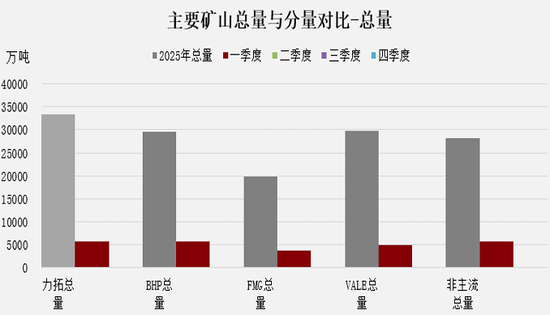

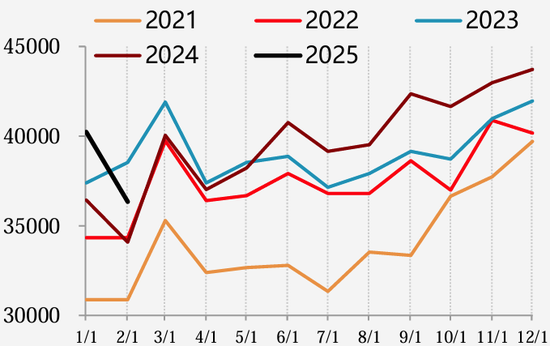

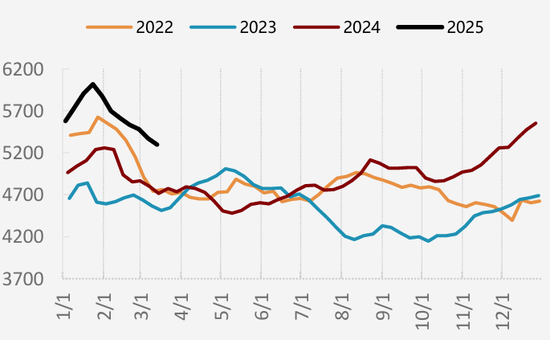

产能方面,截止3月上旬的公开信息统计,2025年臆想高炉产能净减160万吨,转炉净减10万吨,电炉净增65万吨。总净增量较2024年明显下降。但臆想2026年仍有净增产能开释,即钢铁总产能还处于膨胀阶段。

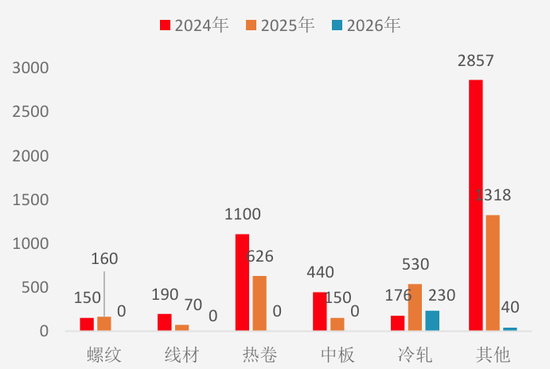

产线方面,臆想2025年新增螺纹160万吨、线材70万吨、热卷626万吨、中板150万吨、冷轧530万吨、其他材1318万吨。

图 40:2024-2026年新增产能统计

图 41:2024-2026年新增产线统计

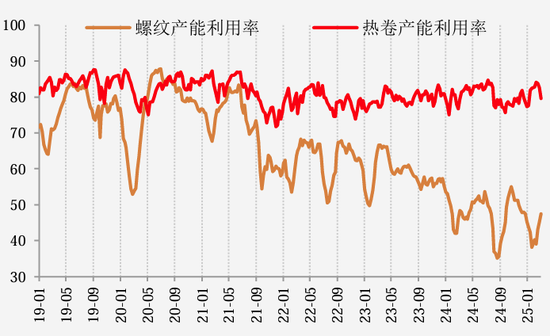

从结构看,螺线产能新增幅度明显低于板材,与刻下钢厂自主转化产线结构相符,但钢材举座产线产能依然阔气,螺卷产能应用率还不才降。

图 42:螺卷产能应用率延续下行

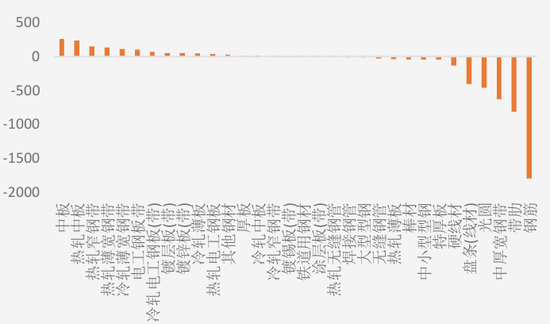

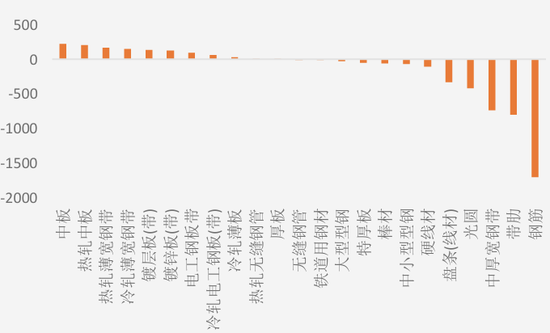

2024年品种产销排行基本一致,对比来看,建材减量杰出,转向板材。

图 43:2024年分品种钢材产量同比

图 44:2024年分品种钢材销量同比

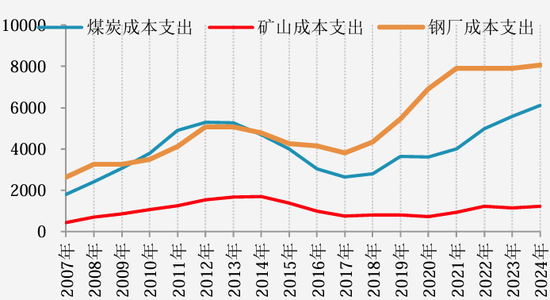

计谋方面,自2024年8月暂停了公示、公告新的钢铁产能置换有接洽后,行业举座关于逾期产能的淘汰、严控新增产能、饱读舞电炉坐褥、加强环保升级更正的大趋势在加强。但钢铁行业固投还处于高位水平,并莫得跟班需求周期下行。经调研了解到,近两年资金投向主若是产线新增及置换投资、低碳绿色智能化升级更正、斥地更新实时期更正、深加工款式投资、国外建厂投资等,产能建新及置换想法投资有减少趋势。

图 45:钢厂成本开销放缓但未见顶

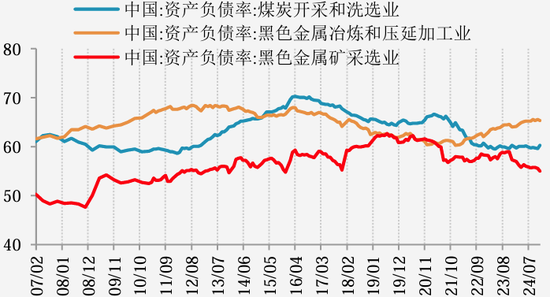

图 46:玄色金属冶真金不怕火及加工业欠债率延续提高

在需求仍未明确转向的布景下,钢厂供给结构的转型比较明显,总产能阔气的问题通过结构性的转化取得了一定的缓解,有助于钢厂空洞利润的改善。臆想二季度仍会看护以需定产的模式,螺纹和热卷总供应环比回升,且低基数影响下,螺纹增幅大于热卷。

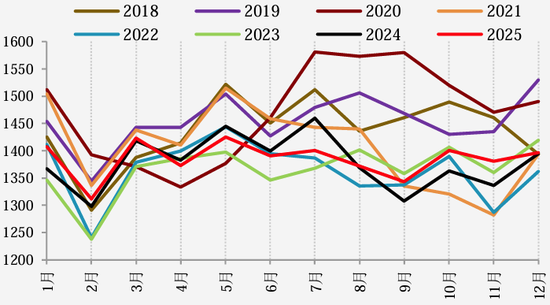

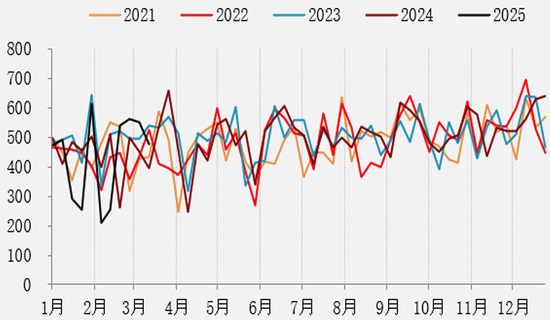

图 47:Q2螺纹总供给环比+17.83%,同比+2.96%

图 48:Q2热卷总供给环比+1.1%,同比-0.92%

2.6 供给经管计谋预期强

2024年降碳计谋未能全面落地,“十四五”收官前实现降碳想法的难度较大。钢铁工业“十五五”发展接洽征询行将启动,责任要点将聚焦真切供给侧结构性改动、拓展钢铁居品应用,统筹制定“严禁增量、优化存量、归拢重组、通顺退出、扩大消费”的推行旅途。

经济复苏浅近时,供给端计谋较难发力;若2025年国表里经济同步复苏,计谋可行性将增强,有望推进产能优化与降碳想法高效协同。

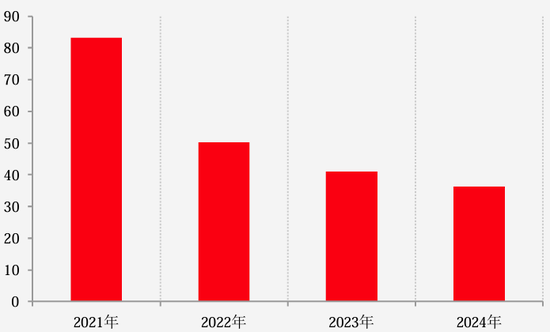

而况,钢厂盈利率连续下滑,欠债率看护65%高位,产能应用率分化权贵(高炉85%、螺纹42%、热卷81%),行业窘境接近供给侧改动前水平;粗钢产量较2014年增长22.17%,供给阔气矛盾杰出,亟需通以前产能、结构优化与居品升级破局。

图 49:钢厂平均盈利率近年下滑

图 50:钢铁行业超低排放完成情况(亿吨)

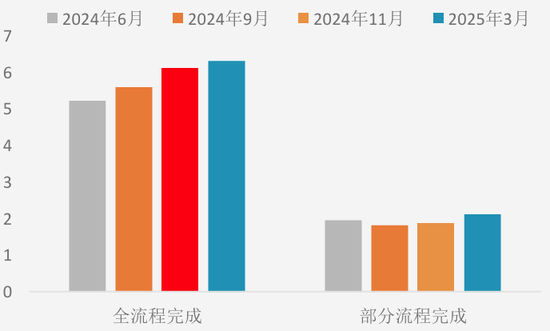

研究到截止3月上旬,全历程完成超低排放更正的产能占比达到了65.2%驾驭,还有21.8%驾驭的产能完成了部分更正,距离到2025年底实现80%产能达到超低排放圭臬的想法仍是很近。因此单单基于环保不达标为经管条目的限产影响效应缩短,翌日计谋或侧重多维组合:比如,严禁新增产能、饱读舞加速归拢重组、饱读舞研发过问与结构转型、调高产能置换比例、重新审核白名单并加强惩办、产能绿色搬迁及置换、欺压高耗能及低需求下品性产能的产能应用率和轧线开工率、提高电炉比例、加速碳排放摸排和细节计谋制定等多个组合拳来终了。

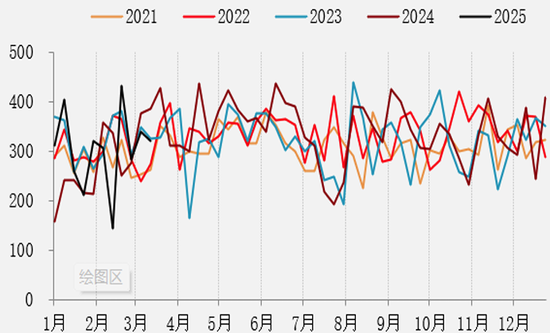

基于降碳计谋经管预期,预估2025年全年粗钢产量同比有减量,二季度环比回升,但峰值低于2024年;二季度生铁产量环比回升,峰值不异低于2024年。

图 51:Q2粗钢产量环比+4.1%,同比-3.46%

图 52:Q2生铁产量环比+0.41%,同比-1.99%

2.7 二季度成材需寻找新的共振

1-2月出口与制造业内需展现韧性,建筑需求回升动能偏弱,但总需求同比优于2024年同期,价钱呈宽幅悠扬花式。二季度总需求臆想环比改善但仍受经管,供给端虽自主转化但总量阔气未改,产业举座呈现“弱均衡、阶段性错配”特征,商场需寻求新驱动逻辑。上行风险主要集中于国内计谋发力强度,下行风险则源于国外计谋冲击向制造业的传导压力。

图 53:螺纹库存推演

图 54:热卷库存推演

策略方面,钢厂利润有朝上建造能源但空间暂时难以打开,除非减产落地;卷螺差驱动有望转向螺强卷弱;2505-2510合约将看护反套结构。

3. 铁矿分析

3.1 细目逻辑和寻找干线

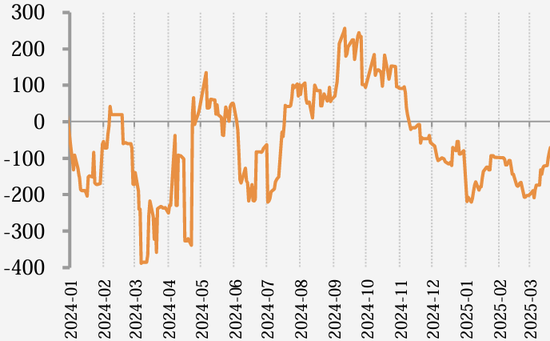

2025年一季度的运事业态与2024年同期存在相似性:其一,地产端需求同比呈现超预期下滑;其二,刺激计谋保持相对审慎基调;其三,钢厂仍看护一定利润空间;其四,传统季节性旺季特征未充分夸耀。互异点主要体咫尺:铁矿石最适交割品再度切换,期货贴水幅度连续敛迹;玄色系品种举座估值核心下移,反向套利空间收窄;关税计谋对出口的扼制作用运行夸耀,并对内需形成反噬效应。

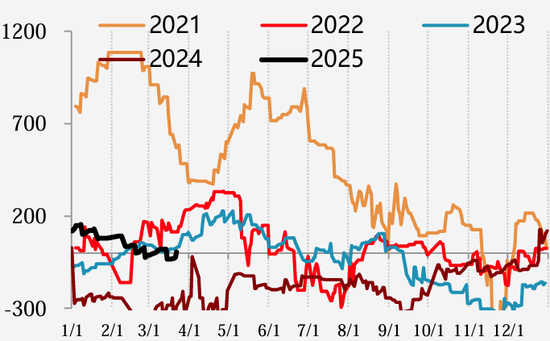

受成本核心下移与需求疲软的双重压制,玄色系商场参与者多量看护严慎策略。尽管部分企业保留现货敞口,但全行业库存水平仍处于历史低位区间。刻下铁矿石商场的三个撑持要素——利润空间、估值结构和需求韧性,尚未形成骨子性的单边上升动能,因此供给增量的开释幅度与节律成为关节变量。

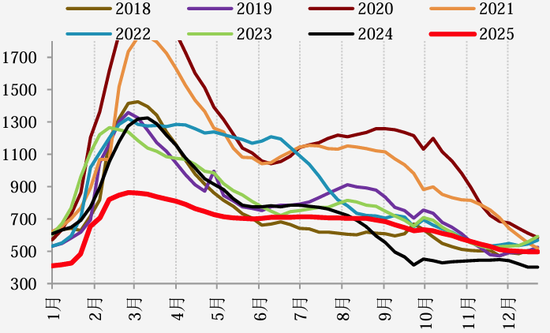

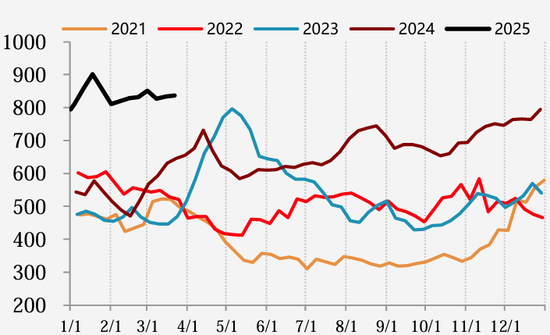

3.2 供给压力在于总量不减和阶段性冲量节律

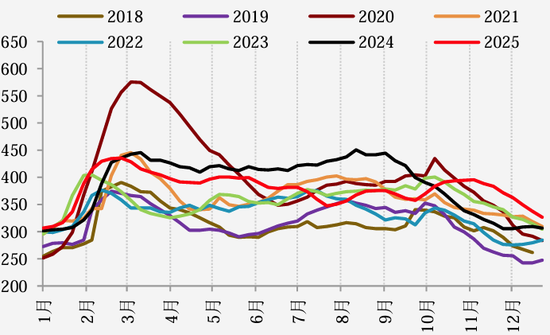

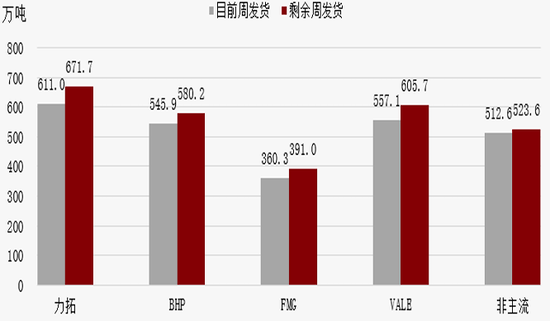

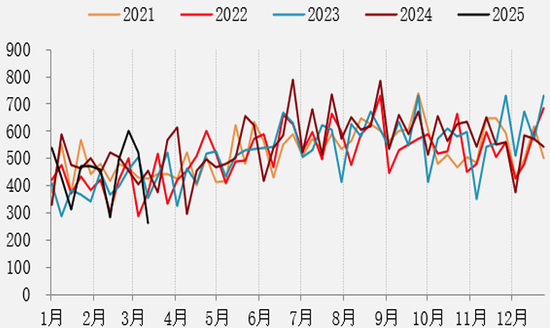

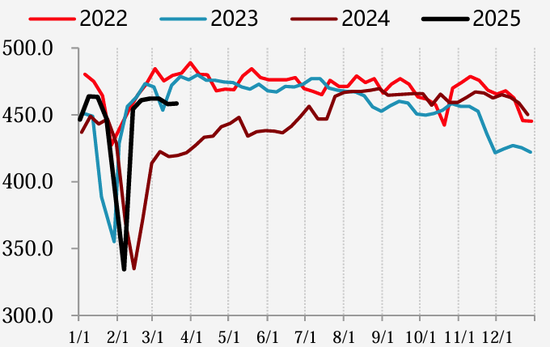

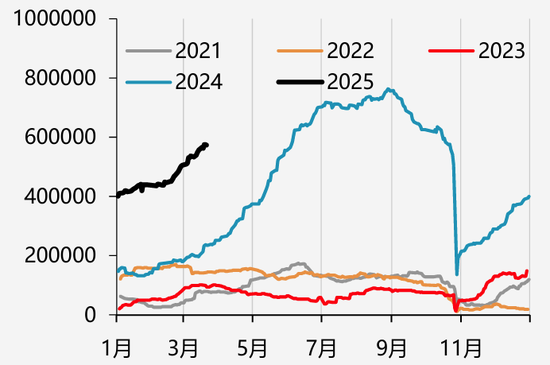

供给方面,自2月起天气要素导致澳洲船期延后,径直影响了一季度的举座发运及到港节律。具体来看:1月公共铁矿石发运总量环比回落但仍居近三年同期高位,日均发运量388万吨(环比-47万吨,同比-4万吨);2月发运量环比降幅达15%,日均发运量降至338万吨(环比-59万吨,同比-59万吨),创近五年同期最低水平。

图 55:飓风对短期供给有所影响

图 56:四大矿山供给仍有冲量预期

周度发运数据夸耀四大矿山多量低于预期:澳洲主要受港口功课受限影响;巴西虽受天气扰动但总体可控,臆想将延续年中冲量、前低后高的历史节律;非主流矿方面,印度矿发运量下降使举座追忆常态,未现年报预期的大幅增长。空洞判断,2025年一季度发运缺口或引致二季度出现赔偿性增量。

图 57:VALE在二季度仍有冲量预期

图 58:力拓发运莫得出现骨子性回补

据Mysteel数据,3月公共周均发运量3012万吨(环比+390万吨,同比-64.8万吨),其中澳洲1850万吨(环比+381万吨,同比-7万吨),巴西648万吨(环比+4万吨,同比+7万吨)。2025年累计发运量同比减少761万吨,分区域看:巴西+73万吨,非主流-538万吨,澳洲-150万吨。

图 59:BHP发运看护相对褂讪

图 60:FMG发运看护相对褂讪

臆想二季度,要点温雅变量:澳洲矿山供给建造、巴西季节性冲量终了、非主流矿100好意思元价位的发运弹性。表面上,4月起飓风扰动收缩将擢升供给开释。

3.3 国内矿山复产速率低于预期

图 61:内矿精粉产量较低

图 62:内矿精粉库存低位积蓄

国内方面,2025年1-2月世界铁矿石产量15835.3万吨(同比-12.6%),上海有色网数据夸耀同期国产铁精粉产量3667万吨(同比-374万吨),库存58万吨(同比-32.5万吨)。复产进程不足预期主要归因于:春节限产、需求疲弱、坐褥事故及环保趋严。刻下河北民营矿山虽冉冉复产,但产能应用率尚未完全规复,访佛外矿性价比上风压制,臆想二季度产量仅能祥和回升,核心矛盾仍在于需求复苏力度。

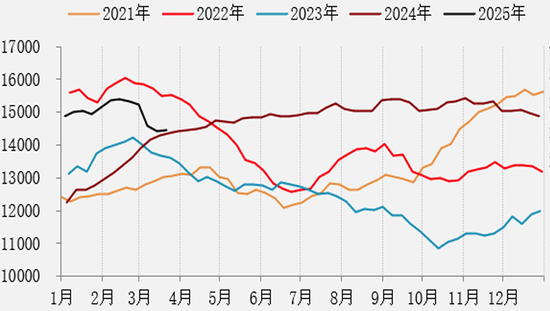

3.4 库存积蓄低于预期但仍然看护阔气预期

受短期供给扰动和复产影响,铁矿石库存出现较为明显的去库。刻下47港铁矿石库存总量14914万吨,较年头减少696万吨,比2024年同期增多1万吨;247家钢厂入口铁矿石库存9124万吨,较年头减少734万吨,比2024年同期库存减少269万吨。

图 63:一季度港口库存积蓄低于预期

图 64:节钢厂库存水平较低

从钢厂库存角度看,诚然2025年生铁产量不算低,但工场赓续看护低库存运行,阐扬出严慎的商场魄力,是以从2024年年底运行,大补库逻辑淡化,集中补库的情况减少,对现货价钱的撑持也相应收缩。

图 65:测算入口矿消费仍在高位

图 66:钢联口径入口矿消费也处于历史高位

蚁集内矿来看,2024年底至2025年头高炉铁元素基本齐靠入口矿补充,也形成了入口铁矿石试验消费量较大,这个撑持条目若看护,则铁矿石偏强的状况不会改变,是以需要严防在季节性复产周期中,入口矿性价比的变化可能会给以现货价钱见顶的信号。

3.5 警惕复产周期尾声的价钱回调风险

举座而言,2025年一季度铁矿石基本面呈现“强现实”特征:供给压力延后开释,撑持要素虽弱化但仍存,估值体系尚未破位。诚然90好意思元关隘仍具逻辑切换道理,但研究到二季度八成率迎来需求峰值,需警惕复产周期尾声的价钱回调风险。

4. 煤焦分析

4.1 国内焦煤矿山产量明显增长

图 67:1-2月原煤产量同比增长7.7%

图 68:周度精煤产量明显高于2024年

国内原煤坐褥呈现加速态势。2025年1-2月,范畴以上工业原煤产量达7.7亿吨,同比增幅7.7%。分区域看,山西、内蒙古、陕西三大主产区原煤产量累计同比区分增长20.3%、2.0%与2.3%,区域分化特征明显。

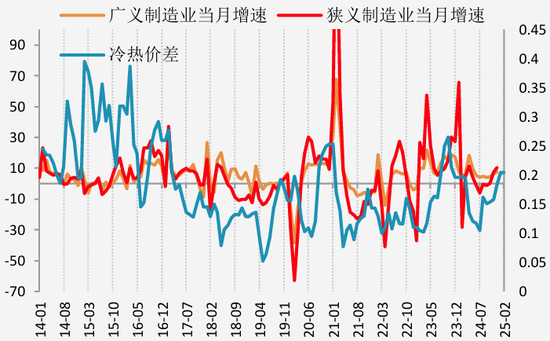

高频数据夸耀,2025年1月起焦煤矿开工率进入建造通说念。尽管春节假期导致局部煤矿阶段性减产,但节后复产节律权贵快于往年。截止3月中旬,周度精煤产量攀升至446.32万吨,较2024年同期413.66万吨同比擢升7.9%,供给弹性连续开释。

计谋层面,山西省吕梁市于3月12日召开经济运行调度会,明确以“三补”(以量补价、以非煤补煤、以一产三产补二产)策略推进能源保供,要求煤炭增产与非煤产业协同发力,确保一季度经济“开门红”。3月13日国务院发布的《2025年国民经济和社会发展接洽草案》进一步强调,将通过煤炭产能储备轨制强化供应保险,巩固煤炭在能源体系中的托底作用。

臆想二季度,计谋红利与坐褥利润双重驱动下,臆想煤炭产量看护祥和增长。

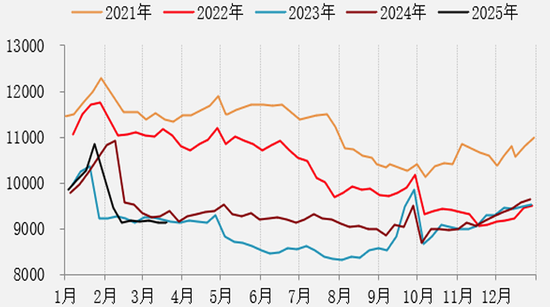

图 69:安泽低硫主焦价钱较年头下降11.72%

图 70:蒙5#港口原煤价钱较年头下降7.69%

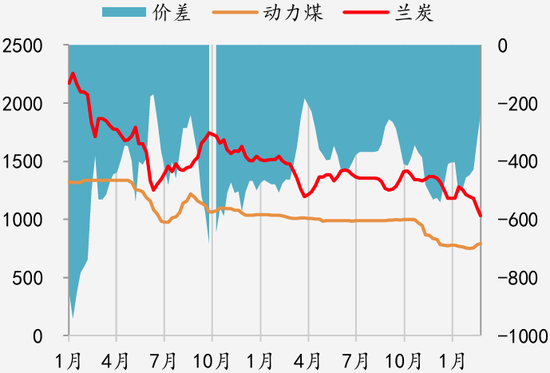

表 2:国内523家焦煤矿山精煤成本

年头以来,真金不怕火焦煤价钱连续承压,安泽低硫主焦累计下降11.72%,蒙5#港口原煤跌幅达7.69%,商场尚未出现筑底信号。成本端成为关节撑持要素——Mysteel调研夸耀,国内约25%的焦煤矿山完全成本高于1000元/吨,咫尺已有部分高成本矿井触发减产。值得严防的是,当焦煤-能源煤价差收窄至无法障翳洗选成本时,跨界煤种转产能源煤的景色将挤压真金不怕火焦煤供给弹性,后续需要点温雅能源煤成本弧线对产业链的传导效应,价钱压力与成本撑持博弈加重。

4.2 真金不怕火焦煤入口量存下滑风险

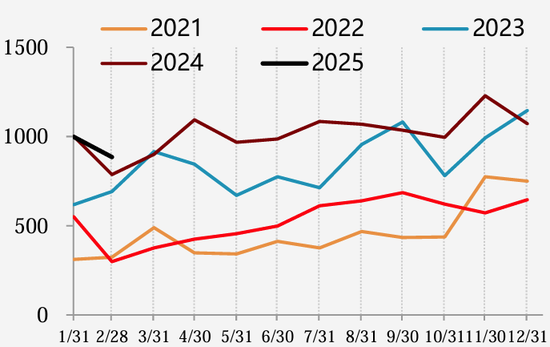

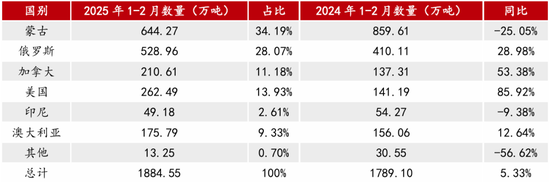

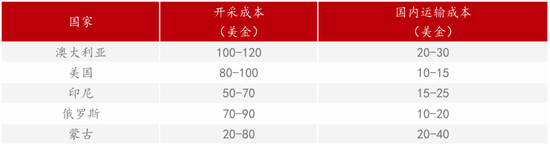

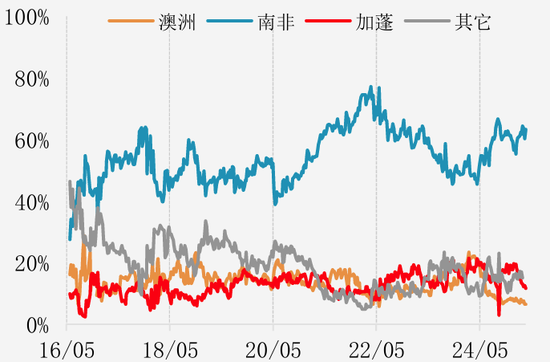

2025年1-2月,我国真金不怕火焦煤入口量1884.55万吨,同比微增5.33%,入口集中度看护高位,蒙古、俄罗斯、加拿大、好意思国及印尼、澳大利亚五国占比达99.3%。

图 71:1-2月焦煤入口量同比增多5.33%

图 72:蒙古国煤炭产量同比下降2.3%

表 3:2025年1-2月焦煤入口量分国别统计

蒙煤库存积压将扼制入口动能,蒙古国国度统计办公室(National Statistical Office of Mongolia)最新数据夸耀,蒙古国1-2月煤炭产量1341.12万吨,同比收缩2.3%,其中,2月份蒙古国煤炭产量为678.3万吨,同比微增0.7%,环比增长2.3%。但港口库存同比激增64.93%。尽管二季度长协价臆想下调超10好意思元/吨(折合盘面约900元/吨),但高库存与卑劣采购疲软或对消价钱上风,入口增量空间有限。

图 73:288港口蒙煤库存同比偏高

图 74:入口海煤利润连续倒挂

入口海煤方面,一线主焦煤入口利润自2024年11月连续倒挂,二线煤种利润空间同步收窄。访佛2月10日好意思国真金不怕火焦煤入口关税由3%路线式上调至18%,商场煤成本权贵抬升。以河北港口好意思国百丽高硫气肥煤为例,新关税计谋下入口成本增多100-150元/吨,非长协商业商入口意愿受挫(约700-800万吨每年)。

此外,主要出口国产能储备充足,访佛国际商业商可快速切换采购渠说念,成本压力或促使入口商转向其他开始国。

总体来看,关税及利润要素或导致海运煤入口量下降。

表 4:国外主流焦煤矿山精煤成本

成本方面,蒙古煤开采成本较低,价钱下降过程中,入口量仍将看护高位。而澳洲真金不怕火焦煤底部撑持约在150FOB,价钱跌破成本将存一定减产预期。

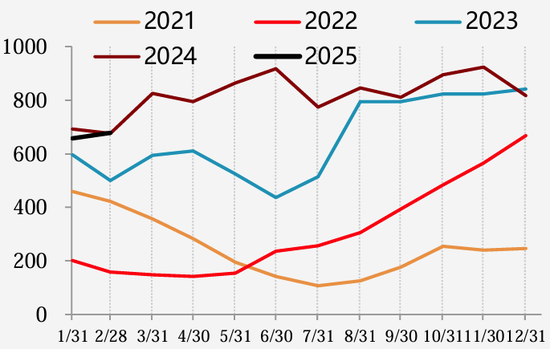

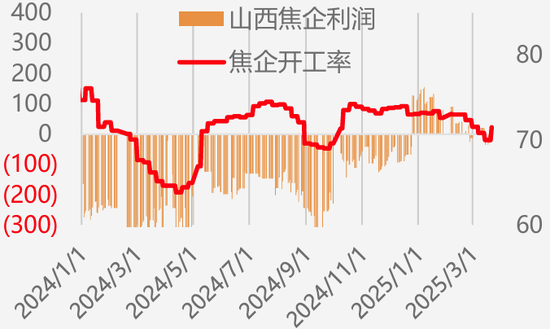

4.3 焦炭产量跟班利润转化,出口量同比下行

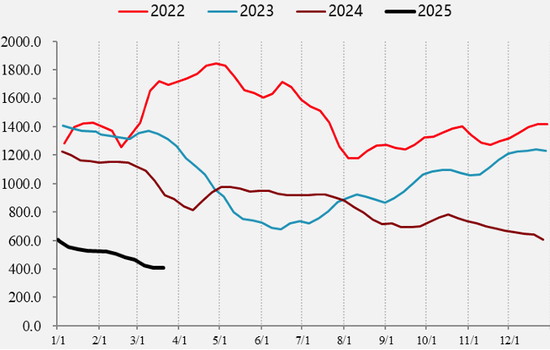

国度统计局数据夸耀,2025年1-2月世界焦炭产量8190万吨,同比增长1.6%。据钢联资讯统计,1-3月我国焦炭日均产量(零丁焦企+钢厂自有焦化)为111.37万吨,同比微增0.71%。

图 75:1-2月焦炭产量同比增长约0.71%

图 76:1-2月焦炭产量同比增长1.6%

二季度环保计谋影响有限,焦炭产量主要受利润驱动,企业自主转化能力连续增强。

图 77:2025年焦化利润水平低位运行

图 78:2025年内焦企开工受利润的影响较大

截止2025年3月7日,Mysteel调研夸耀,2025年已淘汰焦化产能945万吨,新增432万吨,净淘汰513万吨;臆想全年淘汰产能1007万吨,新增2238万吨,净增1231万吨(2024年淘汰1626万吨,新增2602万吨,净增976万吨)。

表 5:2025年焦化产能新增淘汰统计

图 79:焦炭出口量较昨年擢升

图 80:焦炭出口利润较好

1-2月,焦炭出口量101.07万吨,同比下滑33.02%。此前出口利润欠安,但近期国内焦炭价钱快速下降(累计跌幅550-605元/吨),而国外价钱相对肃肃,出口利润窗口打开,臆想后续出口量将有所回升。

4.4 卑劣库存主动去至低位

春节后,碳元素库存呈下滑趋势。节前冬储补库充足,库存处于历史高位;节后钢厂及焦企主动去库,导致煤矿端库存积蓄,价钱大幅下降。

图 81:碳元素库存处于积年较高水平

图 82:焦煤库存累积在煤矿端

图 83:节后焦化厂主动去焦煤库存

图 84:节后钢厂主动去焦煤库存

低库存策略虽保护了钢厂及焦企利润,但也削弱了行业蓄池塘功能,加重价钱波动。刻下产业链利润分派不均,钢材需求疲软,利润或连续向卑劣转化。

图 85:世界焦煤盈利仍处于较高水平

图 86:产业链利润分派不均

图 87:焦炭库存累积在焦企端

图 88:钢厂焦炭库存处于历史低位水平

钢厂低库存状况下,若集中补库可能放大焦炭价钱弹性。咫尺钢厂看护按需采购,待4月底至5月初集中补库时,现货价钱或易涨难跌,但钢厂微利将扼制补库力度。

此外,商业商隐性库存较高,一季度焦煤及焦炭期现套保契机增多。若后期基差走强,期现商业商集中出货可能加重供给阔气压力,制约价钱反弹空间。

4.5 碳元素阔气预期或难改

碳元素供需双增,总体看护宽松花式。二季度钢材需求难有权贵改善,煤焦需求回起飞间有限,价钱或再探新低。五一前后卑劣集中补库或带动价钱小幅反弹,但中遥远阔气压力仍存。

表 6:2025年焦炭供需均衡表

表 7:2025年焦煤供需均衡表

5. 合金分析

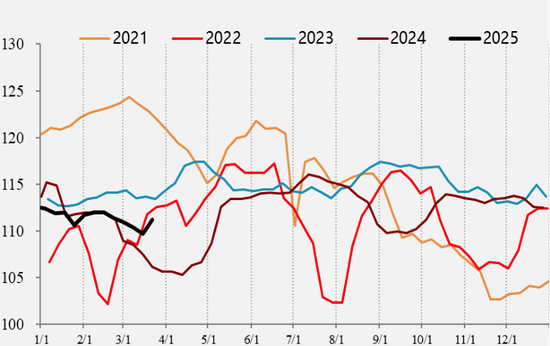

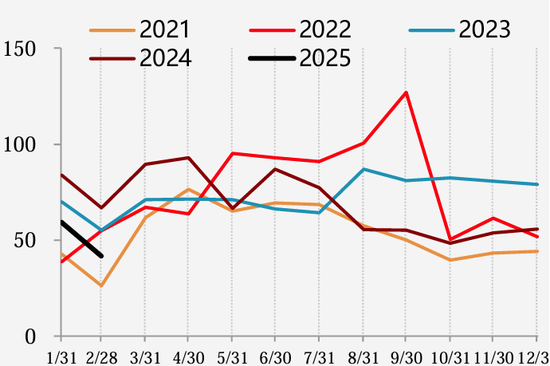

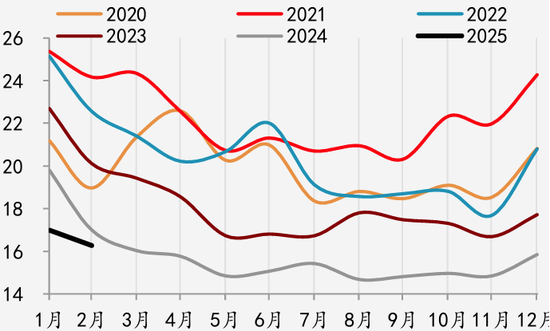

5.1 锰硅阔气稍有好转,核心仍在锰矿扰动

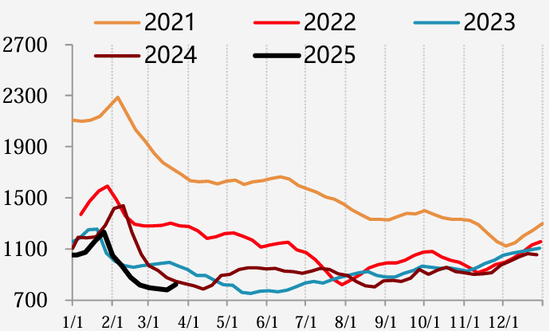

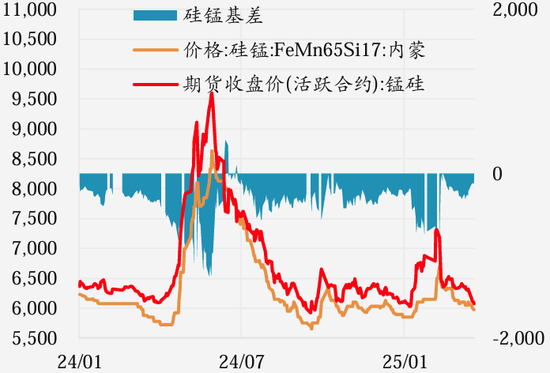

2025年一季度锰硅商场延续供应阔气花式,但二季度运行出现结构性变化。

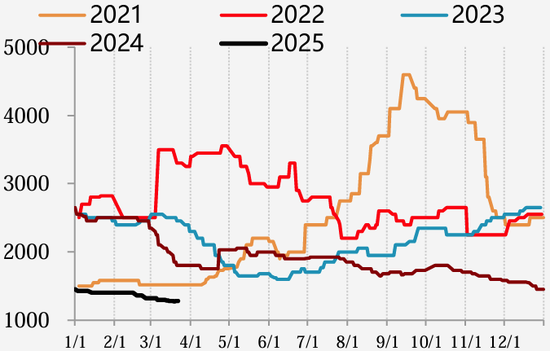

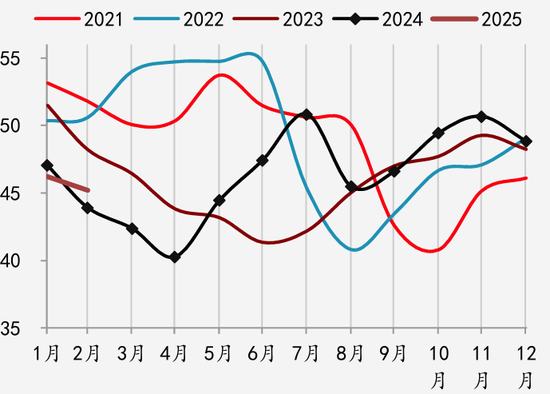

供应方面,铁合金在线数据夸耀一季度锰硅周均产量约20.21万吨,同比基本持平,但3月后部分企业因损失扩打开启减产,开工率降至48.87%,从最高点下降2.66%。锰硅产能仍然处于阔气状况,臆想二季度减产力度仍偏弱,主因中小合金厂现款流压力尚可承受,且部分企业通过缩短开工率而非关停斥地转化供应。

图 89:一季度锰硅周均产量同比持平

图 90:锰硅开工率运行下降

需求方面,1-3月钢厂锰硅库存天数降至16.27天(历史均值18.4天),跟着高炉复产,二季度钢厂存在补库需求。但受制于成材利润低迷,补库力度或弱于往年。出口方面,1-2月出口量仅4031吨,臆想二季度难有权贵改善。另外,非商场需求6月后将出现明显下降,二季度需求仍然难言乐不雅。

图 91:1-3月钢厂锰硅库存天数降至16.27天

图 92:1-2月锰硅出口量下降27%

此前,跟着锰硅价钱反弹至7000元/吨以上,期现商和合金厂套保较多,产区预定的仓单量达到相对偏高水平。盘面快速下降后,主力合约最低波及6050元/吨,产地仓单基差由贴水近500元/吨,敛迹至贴水330元/吨,廉价成交好转,产区仓单资源运行冉冉消化。截止3月21日,锰硅注册仓单量57.42万吨(同比增242%),若价钱看护低位,交割库仓单也将浅近消化,05合约仓单压力相较之前权贵缓解。

图 93:锰硅仓单量57.42万吨

图 94:内蒙锰硅基差走强

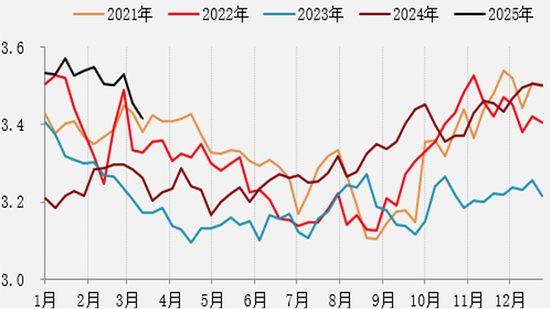

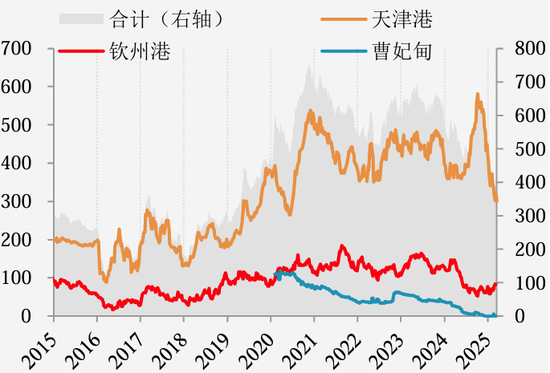

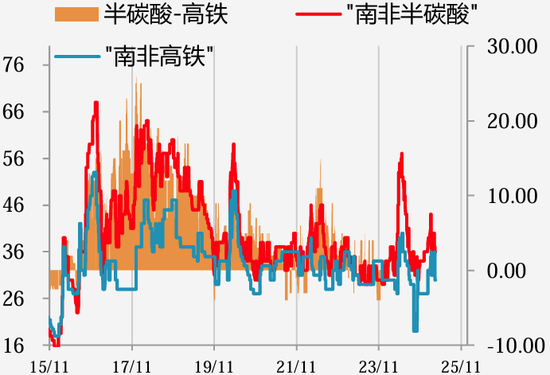

成本方面,天津港港口锰矿库存300万吨,同比下降17%,但结构上高品澳块(40试吃以上)占比下降至22.4%(2024年同期41.6%)。把柄矿山季报,5月中旬前南32发运仍难规复,国内港口锰矿将看护弱均衡。5月以后,需要相称温雅澳洲高品澳块发运的规复情况,国外矿山库存较多,需要警惕港口规复后,发运量过大冲击三季度锰矿到港,这亦然刻下商场的主要来往点。

从撑持的角度研究,若半碳酸跌至3.7好意思元/吨(折东说念主民币31.5元/吨度),将波及非主流矿成本线,进一步激发非主流矿减发,将会是锰矿的短期全齐撑持位。访佛近期钢厂复产对锰硅补库的转折传导,锰矿采购需求或角落回暖,下方空间相对有限。

图 95:港口锰矿库存

图 96:港口高品澳块占比22.4%

图 97:半碳酸价钱走势

图 98:化工焦价钱走势

化工焦价钱受冶金焦和焦煤下降连累,二季度或再跌50-60元/吨。空洞研究锰矿和化工焦的相对撑持,产区锰硅坐褥成本最低下移至5500元/吨,对应仓单价5850-5900元/吨。这将成为锰硅二季度的主要撑持,若锰矿发运蔓延或钢厂补库超预期,价钱或出现反弹。然而产能阔气花式莫得缓解,6600元/吨以上套保盘压力权贵。主力合约主运行区间5850-6550元/吨,均价臆想6050元/吨。

5.2 硅铁成本仍受压制,上破需要计谋配合

刻下硅铁周产11万吨,开工率33%,大部分企业仍然盈利,且电费下调预期也将减慢减产节律,二季度仍然难有大幅度减产。好在二季度卑劣钢铁行业产量不会太低,硅铁的阔气不会太明显。但需要严防的是硅铁注册仓单量仅5.1万吨,且刻下价钱新作念仓单并不合算,低仓单导致盘面易受资金情谊扰动。

图 99:硅铁产量

图 100:硅铁仓单量

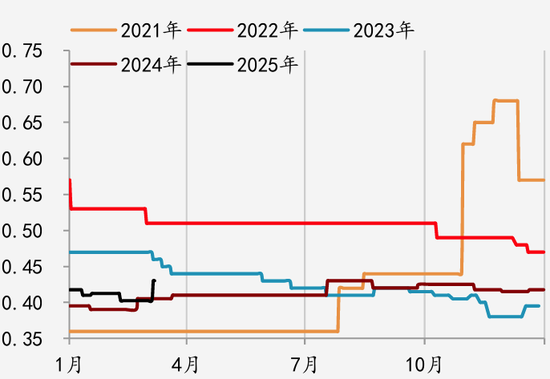

成本端,商场预期二季度电费赓续下调;兰炭方面,块煤-兰炭价差240元/吨,仍是来到偏高水平,兰炭的相对估值偏高,或块煤的相对估值偏低,加工也仍是不具备性价比。因此,兰炭暂时取得撑持,若要赓续下行,需要块煤下降才能打开空间,成本筑底的过程会比较艰巨且浅近。

图 101:内蒙电费

图 102:兰炭-能源煤价差偏低

另外值得温雅的是计谋,左近“十四五”收官,环保督查力度可能加码,但硅铁行业超低排放更正完成率已达85%,试验限产影响有限,但手脚迫临成本、高能耗、低仓单量的品种,又出现过2021年海潮壮阔的行情,商场设想力较大,需警惕借题证据。

5.3 单边悠扬寻底,警惕双硅价差转向

单边方面,锰硅成本浅近下移,低库存与钢厂补库提供阶段性撑持,矛盾不大。主要来往点集中在锰矿和化工焦激发的成本变动,主要温雅5月中旬澳块能否凯旋规复发运,但锰矿发运回升仍是被提前去来,反而需要警惕锰矿发运规复不足预期。空洞研究成本撑持和合金厂套保预期,二季度主力合约主运行区间5850-6550元/吨。但研究成本端6月以后预期出现松动,同期非商场需求同步下降,若有超涨,不错研究成立09合约空单。硅铁赓续悠扬磨底,迫临成本、高能耗、低仓单量,价钱容易受到商场情谊影响,计谋可能放大波动,作念空风险较大,需机动把合手超跌反弹契机。硅铁电费下调幅度和双碳计谋是主要温雅点。

套利方面,若锰硅看护廉价去库,4月中旬后可蚁集仓单和持仓情况研究在-100以下介入5-9正套,硅铁亦然。从成本撑持的角度,4月仍然是锰硅强于硅铁,5月下旬以后若澳矿发运回升,结构或将扭转。

新浪联接大平台期货开户 安全快捷有保险

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

背负剪辑:赵念念远 开云kaiyun体育